Nejasnosti kolem napojení e-shopů, respektive plateb kartou, na systém elektronické evidence tržeb (EET) pokračují i po páteční konferenci pořádané sdružením APEK. Některá řešení jsou už přesto na stole a finanční správa slíbila tento týden přijít s upravenou metodikou pro online platby. V pátek to na akci slíbila náměstkyně ministerstva financí Alena Schillerová.

Pro rozumy si na konferenci vyrazili i lidé z cenového srovnávače Heureka.cz. A to především proto, že se snaží najít řešení, jak evidovat tržby z projektu Heureka Košík, tedy služby, která umožňuje vedle srovnávání cen zboží rovnou i jeho prodej.

„Nemusíme opakovat, že celá problematika EET není úplně jednoduchá – existuje mnoho výjimek a Heureka Košík je v tomto směru velká specialita, dokonce i pro povolané odborníky,“ komentuje situaci mluvčí firmy Pavla Tomsová s tím, že čekají na definitivní podmínky, ale Košík určitě rušit nebudou.

Sledujte našeho Průvodce elektronickou evidencí tržeb

„Prozatím se ve vývoji věnujeme řešení, které umožní v Košíku platby kartou online zachovat. Konkrétně se jedná speciální komponentu pro e-shopy s API i bez API napojení tak, aby povinnost odvodu informace o platbách do MFČR přebrala Heureka. Přesná metodika odvodu informace se ještě bude konkrétně řešit,“ vysvětluje Tomsová.

Online platby budou. Ale jak nakonec?

Jak se nakonec ministerstvo rozhodne a jak nastaví metodiku evidence, zatím není jisté, ale je pravděpodobné, že se blíží modelu, který razí platební brána GoPay. Protáhne se ale zřejmě doba, kdy musí obchod tržbu nahlásit, respektive evidence má snad probíhat až potom, co proběhne schválení platební bránou. Ale dokud to úředníci nevydají černé na bílém, tak nic jistého není.

Na samotné konferenci se v jasných barvách ukázalo, že komplexnost internetového podnikání předčila očekávání přítomných úředníků. Omezenost představ se vyjevila třeba při řešení informační zprávy o EET, kterou mají všichni povinnost vložit na svůj web.

„Informaci, že evidujete EET, dejte na homepage, protože to je stránka, kterou musí každý uživatel navštívit,“ vysvětloval ředitel Sekce metodiky a výkonu daní Generálního finančního ředitelství Jiří Fojtík. Některé detaily provozu e-shopů zjevně na ministerstvo nedorazily.

Konference ale umožnila i sdílení praktických zkušeností. Pro ty, kteří chtějí experimentovat, už první větší obchody nebo tvůrci e-shopů dávají k dispozici knihovny pro komunikaci s EET.

Svou verzi na GitHub pověsil Slevomat a svůj základní modul chce dát komunitě i ostravské vývojářské studio Shopsys. „Vyvíjíme ho od prosince a během dneška bychom ho chtěli dát ven. S našimi zákazníky řešíme především dva zásadní problémy – kde vzít data pro EET a kam je pak ukládat,“ vysvětloval na páteční konferenci Martin Kuchař ze Shopsysu.

Pomůže stěhování? Těžko

Objevily se už i další nápady, jak evidenci obejít – třeba přestěhováním svého byznysu za hranice. Podle odpovědí Finanční správy ČR to ale není tak jednoduché.

Není relevantní skutečnost, kde se nachází sídlo podnikatele, nýbrž to, zda tito podnikatelé mají dle zákona o dani z příjmů založenou daňovou povinnost (za předpokladu, že se nejedná ve smyslu § 6 zákona o evidenci tržeb o příjem ojedinělý, podléhající dani vybírané srážkou podle zvláštní sazby daně nebo, v případě poplatníků daně z příjmů právnických osob, o příjem podléhající dani ze samostatného základu daně).

Podnikatelé, kteří nemají své sídlo nebo bydliště na území ČR nebo se na území ČR obvykle nezdržují, budou povinni evidovat pouze tržby, které jsou příjmem ze zdrojů na území ČR ve smyslu § 22 zákona o daních z příjmů, byly uhrazeny v hotovosti, kartou nebo jiným obdobným způsobem a zákon o evidenci tržeb ve vztahu k nim nezakládá žádnou výjimku.

Tak tedy praví právníci ministerstva. Ve spolupráci se serverem Podnikatel.cz jsme požádali o překlad do srozumitelnějšího jazyka účetní. „Výklad daňové správy váže příjmy podléhající EET na příjmy, které jsou předmětem zákona o dani z příjmu v ČR,“ tvrdí Jana Vítková z účetní a poradenské firmy Mivo.

Jestliže by tedy obchodník přesunul e-shop do zahraničí, stal by se z hlediska českého daňového systému daňovým nerezidentem. A ti v ČR zdaňují jen takzvané „příjmy ze zdrojů na území ČR“, které jsou definovány v § 22 zákona o dani z příjmu. Mezi jinými zdroji jsou tam jmenovány příjmy z činností vykonávaných prostřednictvím stálé provozovny.

„Klíčová otázka tedy je, jestli zde zahraničnímu e-shopu vznikne stálá provozovna, či nikoliv. Stálá provozovna je definována v § 22 odst. 2 zákona coby místo k výkonu činností nerezidentů, např. dílna, kancelář, místo prodeje. Jestli tedy modelově budu mít zásilkový obchod s bylinami, které budu zasílat ze slovenského sídla do ČR, nebudu podléhat EET. Pokud ovšem budu mít v Hodoníně výdejní místo (slovy zákona "místo prodeje (odbytiště)“, kde budu přijímat platby, budou tyto tržby podléhat EET. Zdaňovat budu v ČR pouze příjmy generované stálou provozovnou, nikoliv své celkové příjmy (ty budou přiznány ve slovenském DP)," vysvětluje Vítková a dodává, že další úrovní úvah na toto téma je třeba otázka dvojího zdanění.

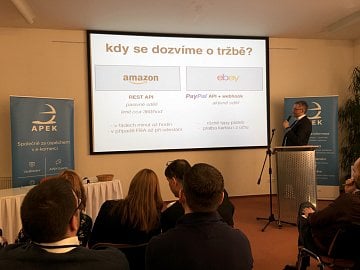

Na konferenci proběhla i vzrušená debata týkající se toho, jak řešit situaci ohledně prodávání na Amazonu nebo eBay. Podle prezentace Adama Kurzoka z Expanda obchodování na zahraničních tržištích pod EET nespadá, podle Jiřího Fojtíka je to ale přesně opačně, protože je to právě obchodník, který vystavuje fakturu.