V říjnu letošního roku zveřejnil Český telekomunikační úřad (ČTÚ) nové výzvy k veřejné konzultaci. Po snaze o regulaci velkoobchodního trhu přístupu k mobilním službám (trh č. 3) se pustil najednou do dvou dalších segmentů velkoobchodního trhu služeb s přístupem k pevné síti. Přestože, jak si dále ukážeme, analýzy vychází ze stejného setu dat a oba trhy jsou si velice blízké, dochází úřad k rozdílným závěrům. Pojďme se na tento jistě zajímavý závěr podívat blíže.

Jaké trhy vlastně úřad zkoumá? O jaký typ služeb jde?

Úřad ve skutečnosti zkoumá dva trhy, které souvisí s pevným broadbandem: za prvé „místní“, tj. trh pronájmu poslední míle, a za druhé „centrální“, tj. trh velkoobchodního bitstreamu předávaného v jednom bodě sítě. Zjednodušeně řečeno rozdíl mezi nimi je, že zatímco u místního trhu (č. 1) si operátor pronajímá jen fyzickou či virtuální poslední míli sítě v nějakém lokálním bodě (last-mile přípojky k zákazníkovi), v rámci centrálního trhu (č. 3b) k ní dostane i transport do jednoho předávacího bodu, typicky na NNI ve velkých datacentrech.

Na obou těchto trzích byl doposud regulován pouze CETIN. Pro místní trh má regulovanou nabídku přístupu k účastnickému vedení (v nabídce CETINu označeno jako RUO), anebo virtuálního místního přístupu (v nabídce CETINu označeno jako VULA). Smlouvy na tyto regulované služby má CETIN uzavřeny celkem tři (zdroj: prezentace CETINu na konferenci KKTS 11. 11. 2021) a celkově jde o nízké jednotky tisíců přípojek. Z lokálních poskytovatelů RUO a VULA využívá jen jeden, a to naprosto minimálně.

Nabídce pro „centrální trh“, tj. trh velkoobchodního bitstreamu předávaného v jednom bodě sítě, odpovídá v nabídce CETINu smlouva MMO (jde o tu tradiční velkoobchodní nabídku DSL a FTTH služeb), kterou má přímo s CETINem uzavřenu asi 20 poskytovatelů a zprostředkovaně několik desítek dalších s celkovým počtem poskytovaných přípojek okolo 1 milionu.

V případě obou trhů jde o přístup k síti nějakého operátora, rozdíl je jen v bodě sítě, kde se takový přístup předává (v lokalitě, nebo centrálně). Toto rozdělení je určeno Evropskou komisí, která tyto relevantní trhy určuje svým doporučením. Právě poslední doporučení z roku 2020 říká, že ten „centrální“ trh již není způsobilý k regulaci. Jako důvod uvádí, že ve většině států již došlo k poměrně silnému rozvoji konkurence alternativních sítí. Z tohoto důvodu komise pro tento trh nenavrhuje další regulaci.

V případě trhu č.1, tedy lokálního přístupu, ale ČTÚ na základě tříkriteriálního testu dochází k závěru, že existuje „segment B“ relevantního trhu, který není efektivně konkurenční, neboť na něm působí podniky s významnou tržní silou. Nařizuje nápravná opatření, a to CETINu a dalším sedmi alternativním operátorům s cílem „selhání trhu“ napravit. Pro lokální poskytovatele je důležité, že místní ani centrální trh se netýkají regulace datových business služeb, kterou by mohli využít pro zajištění konektivity svých síti.

Připomínky do veřejných konzultací k analýzám obou trhů je možné podat do 22. prosince 2021 (zde pro trh č. 1 a zde pro trh č. 3b).

Z jakých dat analýza obou trhů vychází? Jak je postavena a jaké jsou její závěry?

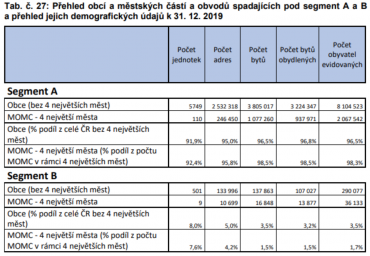

Úřad vychází z elektronického sběru ve formuláři ART s geografickou přílohou, který provádí každého půl roku zpětně. V analýzách pak pracuje s daty z poloviny roku 2020 a dřívějšími. ČTÚ nezkoumá trh jako celek, ale stanovuje na základě několika kritérií geografickou jednotku, na jejímž území pak trh podrobuje srovnání. Na základě několika kritérií došel úřad k přesvědčení, že vhodnou jednotkou bude obec, či v případě čtyř největších měst městská část nebo obvod.

Na základě těchto premis pak ČTÚ rozděluje trh na dvě skupiny. Do tzv. Segmentu A zahrnuje obce, ve kterých buď existují alespoň dvě konkurenční infrastruktury pokrývající každá alespoň 50 procent dané územní jednotky, či v případě neexistence konkurenčních infrastruktur je zde poskytovatel, který by disponoval tržním podílem vyšším než 50 % (dle počtu přístupů) a zároveň by byl i vlastníkem infrastruktury, která pokrývá více než 50 % bytových jednotek v dané jednotce.

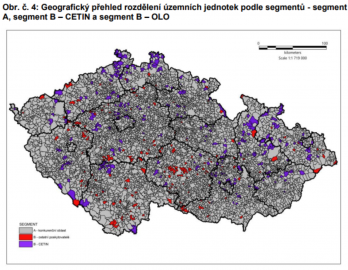

Obce, ve kterých tyto podmínky nejsou splněny, spadají do Segmentu B. Sem ve výsledku patří 501 převážně menších obcí, z toho 306 s infrastrukturou CETINu a 196 s infrastrukturou 59 alternativních operátorů, a devět městských obvodů, kde byl jako dominantní infrastruktura identifikován CETIN.

Ve výsledku tak úřad říká, že na cca 3 % území dochází k tržnímu selhání. Geograficky jsou obce Segmentu B rozloženy poměrně náhodně po území ČR.

Tento způsob srovnání přináší hned několik otazníků a problémů. Jednak je to diference ve velikosti základní jednotky. Pohybuje se od velikosti 150 tisíc obyvatel až po malé obce s několika desítkami obyvatel. To je důležité v následném testu tří kritérií, kde už tyto rozdíly při zvažovaní bariér vstupu na trh úřad nijak nereflektuje. U malých obcí s počtem obyvatel rovným jednomu vchodu panelového domu to přitom nutně musí (bez dalších korekcí) výsledky značně zkreslovat.

Data jsou stará více než rok a půl. Při masivních investicích do výstavby, které na našem trhu aktuálně probíhají, jde o poměrně dlouhou dobu. Ač analýza zmiňuje otevření V-BAND pásma 60 GHz (15. leden 2020), umožňujícího díky šíři pásma v řádu gigahertzů skutečně vysokorychlostní přenosy, rozšíření již využívaného RLAN 5 GHz k 25. březnu 2021 o dalších 225 MHz či aukci pásma 3400–3600 MHz, na starých datech se tyto události ještě nemohly projevit.

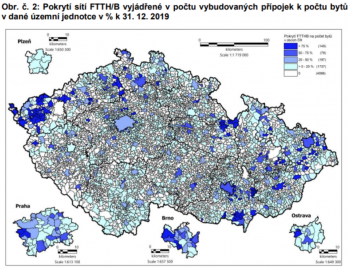

Další zásadní otázkou je relevance vstupních dat a jejich kvalita už z podstaty způsobu jejich sběru. Například mapa penetrace FTTH/B sítí ukazuje významnou výchylku v oblasti západního Krušnohoří. Z osobních zkušeností si troufám tvrdit, že spíše než realitu rozvoje optických sítí v okolí Klínovce tato mapa reflektuje nešťastně zvolené metodiky.

Ještě větší problém pak nastává při mapování bezdrátových sítí. Operátor v případě většiny technologií Wi-Fi či Gi-Fi potřebuje přímou viditelnost na přístupový bod. Ovšem o té nemá informace, dokud neprovede místní šetření, které zase bez reálného zájmu klienta nedává pražádný ekonomický smysl. Může tedy k mapování přistoupit různými způsoby.

Někteří operátoři vykazují jen reálně připojené adresy, kde jsou si jistí. Jiní počítají v mapovacích aplikacích výseče vyzařování aktuálně nainstalovaných antén. Další z aplikovaných přístupů je, že při přítomnosti v obci operátor do výkazu zahrne obec celou. A další se pak zase dokážou velkoryse rozmáchnout, zvláště když mapování původně vzniklo kvůli dotacím na stavbu NGA, a do výsledků tak promlouvají i další zájmy a obchodní strategie. Výsledkem jsou pak velmi nekonzistentní data, jak již ostatně bylo vidět v minulosti při mapování černých a bílých oblastí pro potřeby dotací rozvoje NGA sítí.

Jen pro příklad jsem vybral dvě lokality ze Segmentu B, jednu náhodně (obec Tis na Vysočině) a druhou (obec Chbany) záměrně, protože místní situaci skvěle znám. V obci Tis jsem z další služby úřadu – srovnávače, který se snaží mapovat dostupnost nabídek služeb připojení k internetu na konkrétní adresu, dostal na náhodně zvolenou adresu v Tisu rovných 100 nabídek! Při telefonickém ověření jsem měl během půl hodiny osm reálných nabídek Wi-Fi či fixního LTE plus další dvě podmíněné místním šetřením. Dále je na adrese doposud dostupná xDSL síť, bohužel zatím před renovací, s rychlostí do 8 Mb/s s další více než desítkou nabídek. Lze předpokládat, že renovace této sítě v nějakém čase proběhne a dostupné rychlosti se zásadně zvýší. Následná tabulka shrnující nabídky bez xDSL mi jako selhání trhu či zneužití dominantního postavení moc nepřipadá.

|

Nabídky obec Tis |

Technologie |

Rychlost |

Cena od |

|

Tlapnet |

Wi-Fi |

50 Mb/s |

250,00 Kč |

|

O2 |

LTE |

20 Mb/s |

299,00 Kč |

|

T-Mobile |

LTE |

20 Mb/s |

299,00 Kč |

|

Vodafone |

LTE |

30 Mb/s |

445,00 Kč |

|

Nordic Telecom |

Wi-Fi |

10–30 Mb/s |

245,00 Kč |

|

Starnet |

Wi-Fi |

až 300 Mb/s |

249,00 Kč |

|

Metropolitní |

Wi-Fi |

30 Mb/s |

350,00 Kč |

|

PopMedia |

Wi-Fi |

30 Mb/s |

390,00 Kč |

Prakticky obdobná situace je v obci Chbany, kde sice není dostupná xDSL síť společnosti CETIN, ale optická síť společnosti GrapeSC na technologii GPON nabízející zákaznickou rychlost až 1 Gb/s. Srovnávač v této lokalitě najde celkem 96 nabídek. Obec leží poblíž Nechranické přehrady s přímou viditelností na okolní velká města – Chomutov, Jirkov, Žatec. Každý Wi-Fi operátor působící v okolí je schopen bez větších překážek objekty v obci připojit při nákladech na úrovni tisíců korun. V okolí působí CC Internet, Starnet, Veverek, KlFree Networks, ABC a další poskytovatelé.

To, že trh je vysoce konkurenční, značně jednodušeji dokazuje i dlouhodobý stav, kdy přes stoupající inflaci ceny na trhu stagnují, či dokonce klesají. Cena 50Mb/s přípojky klesla za 10 let ze cca 1300 Kč na třetinu do rozmezí 250–450 Kč měsíčně, i když inflace přesáhla 20 %.

Tříkriteriální test

ČTÚ vychází z doporučení Evropské komise, kdy velkoobchodní trhy uvedené v jeho příloze mohou mít vlastnosti, které ospravedlňují regulaci ex ante, protože celkově splňují tři kumulativní kritéria (tzv. test tří kritérií), která byla použita pro vymezení trhů. Úřad podrobuje testu těchto kritérií v předchozí analýze maloobchodního trhu vymezený segment B. A zatímco v analýze trhu 3b neshledává jejich naplnění, na trhu 1 dochází k opačným výsledkům, a proto se v další části zaměříme právě na něj:

1) přítomnost značných a nikoli dočasných strukturálních, právních nebo regulačních překážek vstupu na trh

Úřad v rámci testu tohoto kritéria celkem správně neshledává existenci specifických právních a regulačních překážek, které by měly přímý vliv na vstup subjektů na trh. Ovšem na úrovni strukturálních překážek provádí slohové cvičení bez jakýchkoli podpůrných čísel či faktů. Říká: „… za rozhodující překážku, kterou zvažuje každý operátor při vstupu na trh, považujeme existenci a výši utopených nákladů.“

Průměrná velikost obce v Segmentu B je 640 obyvatel, tedy střední vesnice s cca 200 čísly popisnými. V případě instalace bezdrátové sítě se investice (mimo vlastní rádiové spoje, které nejsou utopenými náklady) v takové obci pohybuje hluboko pod 100 tisíci Kč (jde o práci lidí na vybudování přístupových bodů, spotřební materiál ve formě kabeláže a spojovací materiál). Praxe potvrzuje, že to rozhodně není částka, která by měla představovat zásadní riziko a bariéru, jak se ČTÚ snaží konstatovat.

U optických sítí je tato úvaha o něco složitější, protože závisí na mnoha lokálních okolnostech, a tak je cena za přípojku řádově vyšší, z praxe obvykle mezi 5–30 tisíci Kč. Ovšem tato síť má svoji hodnotu i jako nemovitost a není problém ji takto výhodně prodat i bez zákazníků. Pokud je optická síť postavena správně, pak není rizikovou investicí, jak potvrdily akvizice operátorů v nedávné historii.

2) existence struktury trhu, která v daném časovém horizontu nesměřuje k účinné hospodářské soutěži, a to s ohledem na stav hospodářské soutěže z pohledu infrastruktury a dalších faktorů, které stojí za překážkami vstupu

V tomto testu ČTÚ konstatuje: „Vývoj na tomto segmentu velkoobchodního trhu tak nasvědčuje na nedostatečně se rozvíjející konkurenční prostředí, které na podřazeném maloobchodním trhu nezajišťuje koncovým uživatelům srovnatelný prospěch (v porovnání se segmentem A), co se týče výběru, cen a kvality poskytovaných služeb.“

K tomuto silnému tvrzení úřad opět nedodává žádná potvrzující data a zůstává v rovině úvah. Ve výše uvedeném příkladě obce Tis je identifikovaným dominantem společnost Tlapnet, která ovšem v přehledu nabízí nejlevnější službu od 250 Kč včetně DPH v přepočtu za měsíc. Spojil jsem se s výkonným ředitelem společnosti Janem Gregorem, který na dotaz, zda uplatňují nějaké cenové rozdíly, odpověděl: „V každé lokalitě dostupné na naší síti platí jednotný ceník služeb.“

Stejně postupují i další společnosti, např. v jiných lokalitách identifikovaný STARNET nabízí jednotnou cenu 250 Kč měsíčně. Ani v segmentu B nejzastoupenější společnost CETIN nemá v ceníku pro tyto oblasti žádné výjimky. Úřad neukázal žádná data prokazující korelaci horších cen či kvality služeb s umístěním lokality do Segmentu B. Reálné nabídky ukazují, že operátoři přistupují ke tvorbě ceníků plošně a případně dle technologie či nákladovosti, a ne podle geografické příslušnosti. To je ovšem v přímém rozporu se závěrem ČTÚ, který považuje toto kritérium za naplněné.

3) právo hospodářské soutěže je samo o sobě nedostatečné k tomu, aby adekvátně řešilo zjištěná selhání trhu

V posledním kritériu ČTÚ rozvíjí úvahu, že selhání trhu je zásadní kvůli dosaženým tržním podílům nad 50 %, aniž by vzal do úvahy fakt, že se jedná o malé obce a velmi často zde jde o řády malých desítek zákazníků, takže se opět dostáváme velikostně na úroveň jednotlivých vchodů panelových domů ve městech. Pokud by úřad podobně zkoumal selhání trhu i na této úrovni, jistě by dostal spousty příkladů, kdy kabelový operátor dosahuje podobné dominantní penetrace. Tato granularita zkoumání trhu je absurdní a konstatovat selhání trhu na takto velikých jednotkách nedává žádné opodstatnění.

Analýza a nápravná opatření

Úřad tedy v testu tří kritérií detekuje na trhu č. 1 dostatečné podmínky pro ex ante regulaci a pokračuje další analýzou trhu pro stanovení podniků s významnou tržní silou. Na základě několika kritérií, kterým už se v rámci rozsahu článku nemůžeme podrobněji věnovat, za ně určuje společnosti CETIN a.s., inet4 s.r.o., IS DATA s.r.o., Nej.cz s.r.o., Nordic Telecom Regional s.r.o., PODA a.s., STARNET, s.r.o. a Tlapnet s.r.o.

Jedno ze stanovených kritérií je výše obratu z výnosu služeb elektronických komunikací na částku alespoň 80 milionů Kč ročně a alespoň 20 000 přípojek na podnik. Proč na základě tohoto kritéria vyřadil i 100% dceřiné firmy, jako například Necoss, Inet4 či Simelon v případě STARNETu či SporkNeT v případě NejTV ze skupiny KAPRAIN, úřad nevysvětluje.

Jako opatření, které má napravit selhání trhu, ČTÚ nařizuje výše zmíněným operátorům sdílení lokální síťové infrastruktury ostatním subjektům na trhu za podmínky rovného přístupu a zároveň cenové regulace úřadem.

Jsou nějaké přínosy navržené regulace?

ČTÚ do procesu analýzy investoval mnoho úsilí a zpracoval mnoho dat, dochází však k závěrům, které v předložených datech nemají oporu. Přesto se zkusme podívat na to, zda návrhy úřadu nemohou někomu pomoci a přispět ke zlepšení trhu.

Koncovým zákazníkům návrhy nic pozitivního nepřinesou. Úřad žádné navyšování cen v oblastech s jedním dominantním hráčem nedoložil. Ani nemohl, protože se mýlí v existenci bariér vstupu na trh v dané lokalitě a vysoká, až bezprecedentní míra konkurence na našem trhu drží ceny nízko, hluboko pod evropským průměrem.

Hypoteticky by se mohla rozšířit nabídka poskytovatelů připojení, ale to se reálně nestane. Vzhledem k velikosti k regulaci navrhovaných lokalit regulovaný ISP svou bezdrátovou síť v obci raději zruší, než by si komplikoval život velkoobchodní nabídkou, případně přibude jen další poskytovatel s obdobně kvalitní službou.

Realita je totiž taková, že pokud někde trh skutečně selhává, je v daném místě spíše nekvalitní infrastruktura, jejíž sdílení pak na dané věci vůbec nic nemění. A dostupnost kvalitní infrastruktury již řeší EU a ministerstvo průmyslu pomocí dotačních titulů, v minulosti „NGA dotací“ z OP PIK a dnes chystaných titulů z fondů OP TAK, Národní obnovy a dalších pro budování jak přístupových sítí VHCN, tak backhaulu. Granularita rozlišení je v případě těchto dotací ještě menší, NGA a VHNC dotace uvažují jako měrnou jednotku základní sídelní jednotky.

Ani pro alternativní ISP není možnost využít velkoobchodní přístup k přípojce s ohledem na velikost regulovaných obcí lákavá. V obcích, kde je dominantem CETIN, už taková možnost je nyní a zájem je o ni minimální a v čase klesá. A že by někdo měl zájem využít velkoobchodní přístup přes bezdrátovou síť lokálního operátora v malé obci kvůli prodeji služby za 400 korun? Pokud byl tak malý zájem o místní přístup v síti CETINu při regulaci na celostátní úrovni, proč úřad očekává, že bude zájem o místní přístup do často bezdrátových sítí menších operátorů v malých obcích?

Když to uzavřu, ČTÚ vyryl vousatému goebbelsovskému „věřím pouze těm statistikám, které jsem sám zfalšoval“ (přisuzovanému mylně Churchillovi) do pažby další zářez. Korunu všemu ale nasadil nápravným opatřením, které nařizuje alternativním poskytovatelům fungujícím v malých obcích v naprosté většině na Wi-Fi technologii velkoobchodní nabídku přístupu k místním smyčkám, když sám úřad v dokumentech konstatuje, a to cituji přesně: „Z pohledu velkoobchodního přístupu však není možné z důvodu sdílení datových toků v přístupové rádiové části sítě zaručit ekvivalentní přístup (z hlediska kvality a spolehlivosti) k přístupu prostřednictvím účastnických kovových vedení. Případná nabídka by pravděpodobně z pohledu existujících či potenciálních žadatelů o přístup nepředstavovala zcela plnohodnotnou alternativu z hlediska poptávky.“

Čekat, že něco napraví opatření, o kterém sám předem prohlásím, že je problematické a není plnohodnotnou alternativou, je úvaha hodná konšelů města Kocourkova.